SOS-Contador cuenta con este asistente que reúne todos los datos necesarios para una liquidación de Ingresos Brutos, calculando saldos a pagar por cada jurisdicción y generando los asientos de cierre para cada una de estas.

Configuración IIBB – General

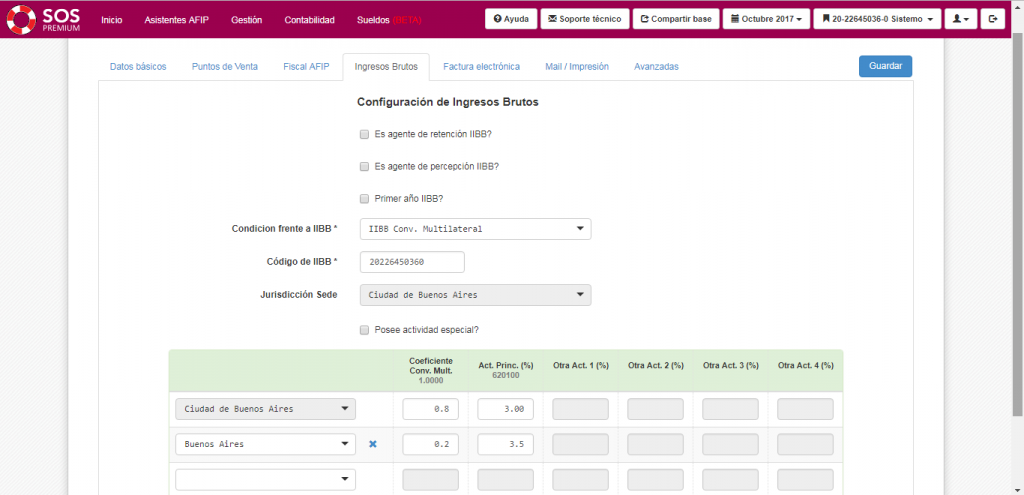

En primer lugar, es necesario configurar correctamente la situación frente a Ingresos Brutos en Inicio – Configurar CUIT, solapa Ingresos Brutos. Allí se establece condición, Jurisdicciones, Coeficientes y Alícuotas por cada actividad según corresponda. También es posible especificar:

- “Primer año IIBB”: se liquidará por porcentaje directo, sin aplicar coeficientes

- “Incluir montos EXENTOS en base imponible IIBB”: incluirá los montos exentos en la base imponible IIBB

- “Incluir montos NO GRAVADOS en base imponible IIBB”: incluirá los montos no gravados en la base imponible IIBB

- “Mínimo Base Imponible”: permite ingresar un valor mínimo de base imponible, el cual se utilizará si la base imponible calculada es menor a dicho valor

- “Mínimo Impuesto Determinado”: permite ingresar un valor mínimo de impuesto determinado, el cual se utilizará si la impuesto calculado es menor a dicho valor

- “Posee actividad especial”: se habilitará un renglón “Porcentaje Sede por Actividad Especial” en el cual se podrá ingresar el % para jurisdicción sede

Cabe aclarar que los seteos de más arriba “mandan” sobre los de más abajo. Por ejemplo si se marca “Primer año IIBB”, la asignación se realizará en forma directa, más alla de si se establece (por ejemplo) “Posee actividad especial”.

Configuración IIBB – en cada Jurisdicción

Para cada Jurisdicción se especifica el coeficiente CM y la alícuota para cada una de las actividades declaradas. Además es posible indicar dos sobretasas, las cuales pueden tomar valores negativos o positivos. Con estas tasas es posible calcular bonificaciones, por ejemplo para el caso en que una jurisdicción bonifique Contribuyentes que no registren deuda.

Es muy importante tener en cuenta dos aspectos:

- Los coeficientes CM se cargan en dos columnas, la primer columna aplica a Abril – Diciembre y la última columna aplica a Ene/Feb/Mar

- Si se utiliza coeficiente CM 0 para una jurisdicción, se realizará asignación directa para esa jurisdicción, si no se desea esto cargar un coeficiente distinto, por ejemplo 0,0001

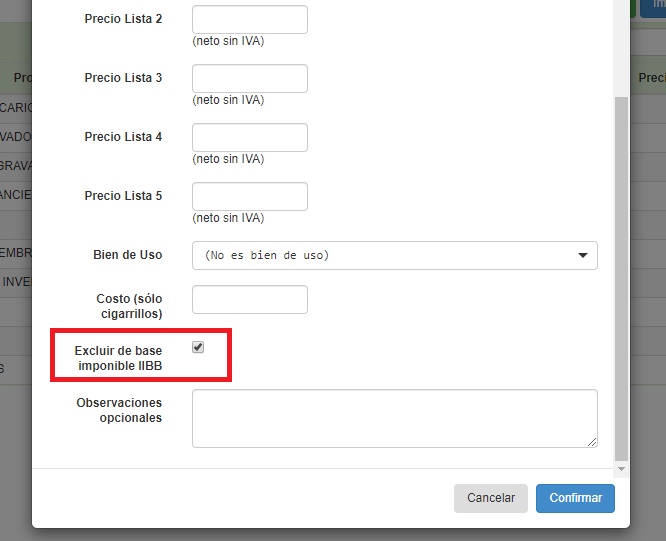

Conceptos gravados en IVA pero excluidos de IIBB

Es posible excluir productos de la base IIBB aunque estén gravados en IVA. Para ello es necesario ingresar a inicio – productos, buscar el/los productos en cuestión y marchar el checkbox “Excluir de base IIBB”, como se muestra en la siguiente imagen

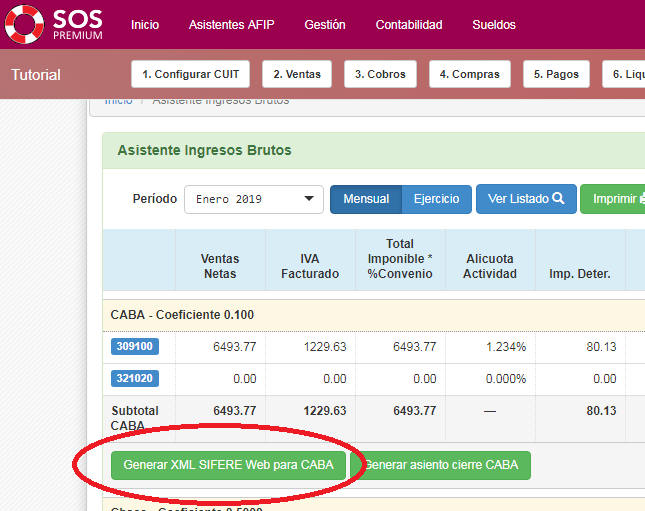

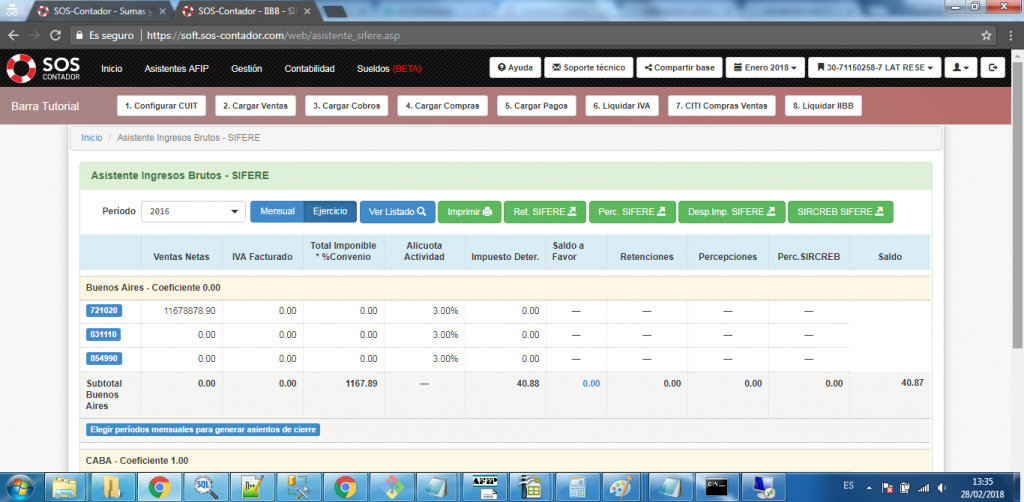

Reporte IIBB

En el reporte propiamente dicho, intervienen -agrupados por jurisdicción de IIBB y código de actividad- los siguientes montos

- Ventas Netas e IVA Facturado, provenientes de los ingresos de datos en VENTAS del período, utilizando “fecha IVA”

- Total Imponible, surge del total de ventas y la aplicación del coeficiente de la jurisdicción

- Imponible Ajustado, surge de la aplicación de ajustes que el usuario puede realizar en campos amarillos, estos impactan sobre el Total Imponible dando como resultado un Total Imponible Ajustado

- Alícuota Actividad e Impuesto Determinado, provenientes del cálculo realizado sobre el Total imponible ajustado, aplicando los parámetros de alícuotas cargados en Inicio – Configurar CUIT

- Sobretasa 1 y sobretasa 2, aplica sobre el impuesto determinado los porcentajes que lo disminuyen o aumenten, según lo establecido por la jurisdicción para cada caso.

- Saldo a Favor, proveniente del mayor contable de las cuentas IIBB Saldo A Favor de cada provincia, al último día del período anterior al período listado. Este monto posee link que abre el mayor de manera de facilitar su análisis

- Retenciones y Percepciones, provienen de los datos cargados en Ventas y Pagos que afecten las cuentas Retención IIBB y Percepción IIBB sufrida de cada provincia en el período, utilizando “fecha IVA” (en el caso de ventas) y “fecha del comprobante” (en el caso de cobros). Es posible incorporar dichas retenciones y percepciones utilizando la rutinas de importación SIRCAR

- Percepción SIRCREB y SIRTAC, proviene de los movimientos de fondos o asientos cargados que afecten las cuentas Percepción SIRCREB Bancos de cada provincia y Percepción SIRTAC de cada provincia en el período, utilizando “fecha del comprobante”. Es posible incorporar dichas percepciones utilizando las rutinas de importación SIRCREB y SIRTAC

- Saldo, calculado a pagar o a favor del período actual

Cada una de las jurisdicciones posee un botón para generar el asiento de cierre y también un botón para generar archivos XML que pueden ser importados a SIFERE Web

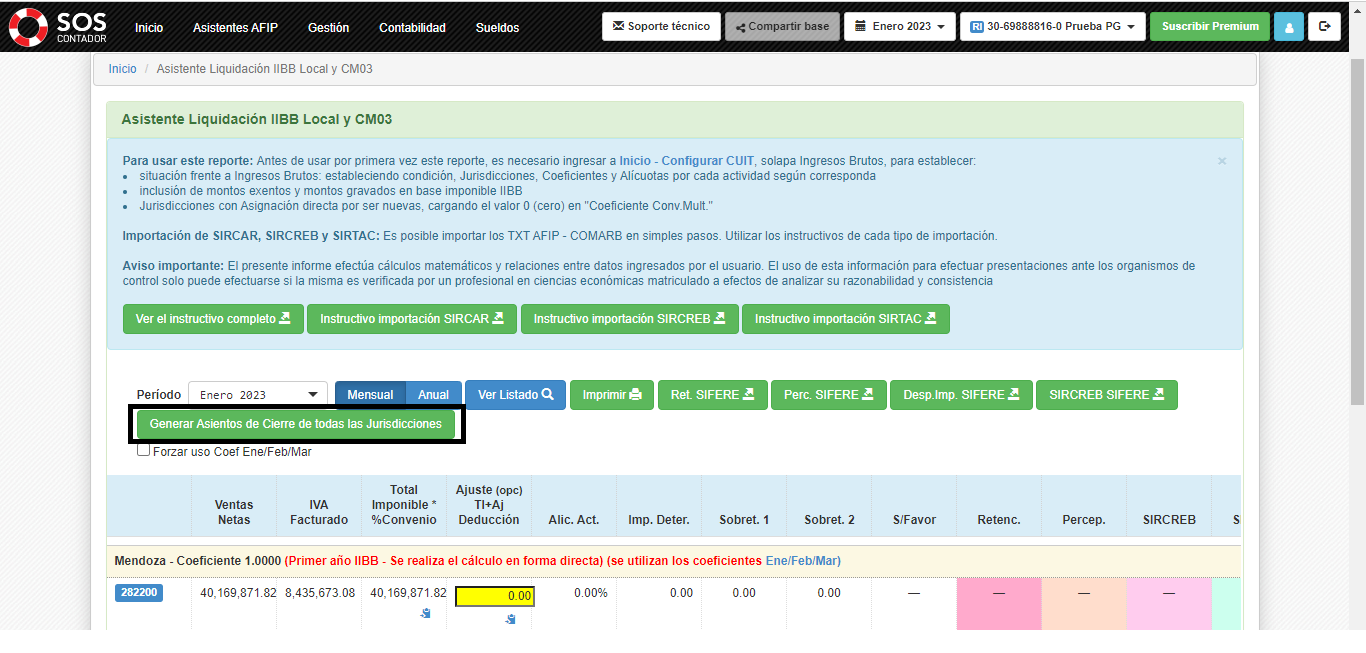

También podés generar el asiento cierre de todas las provincias en forma masiva presionando este botón:

En el siguiente artículo se explica cómo usar estos archivos XML: https://www.sos-contador.com/blog/2019/03/17/archivos-xml-para-sifere-web/

En caso que el asiento de cierre ya haya sido realizado, ese botón mostrará los datos de dicho asiento de cierre, como se muestra en la siguiente imagen:

Caso de uso: incidencia de jurisdicciones nuevas en cálculo de bases imponibles

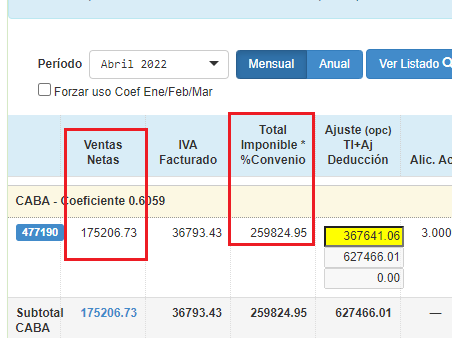

La columna “Ventas Netas”, en cada jurisdicción y actividad, muestra la jurisdicción real que tienen cargadas sin aplicar ningún coeficiente. La columna “Total Imponible % Convenio” sale de la aplicación del coeficiente unificado al total de las ventas salvo las que tienen actividad especial o coeficiente 0 (nueva jurisdicción).

Por lo tanto, en las jurisdicciones con coeficiente para hacer la declaración jurada, se debe desestimar la información cargada en la columna “Ventas netas” y solo se deberá tener en cuenta la columna “Total Imponible % Convenio”.

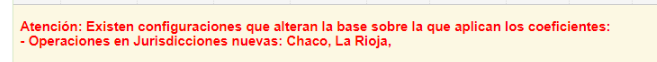

Cabe destacar que el informe genera una alerta cuando se presenta este tipo de caso. Por ejemplo:

¿Qué pasa si el importe ventas reales es negativo (generando IVA negativo) y el importe producto de la distribución de las ventas por coeficiente da positivo?

El dato de débito fiscal que pide el sifere es el real por jurisdicción, o sea la sumatoria de débitos fiscales de las facturas emitidas a esa jurisdicción y no el producto de aplicar un % sobre la base imponible luego de distribuida por coeficiente.

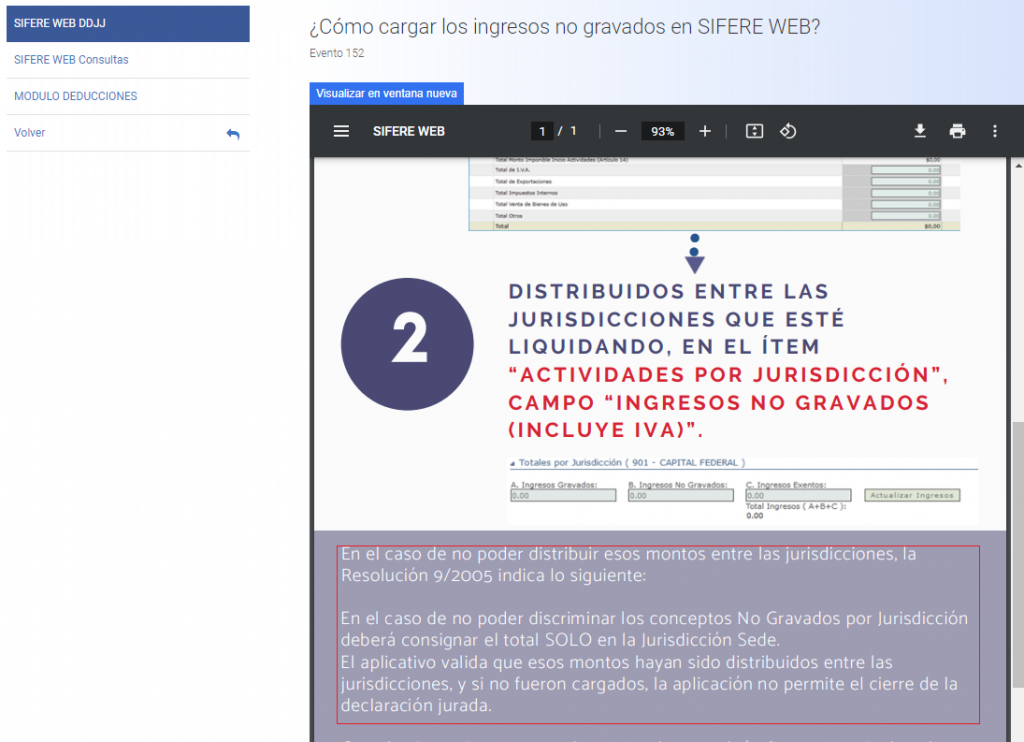

En el caso de no poder discriminar los conceptos no gravados por jurisdicción, consignar el total a la sede”. En ningún momento habla de coeficientes para el no gravado.

Te puede interesar…